2023.10.03 NEWS

扶養内で働く方必見!扶養の壁とは?2023年10月からの変更点も

効率的に手取りの金額を増やすためには、年収の壁、扶養内での勤務に対する理解が必要です。

しかし、複雑な制度でありながら、制度も新しくなり続けており、理解するのが難しいこともあるでしょう。

この記事では、扶養内で働く方に向けて、年収の壁と重要なポイントを、例を交えてわかりやすく明らかにします。

この記事を読むことで、扶養内勤務とは何か、年収の壁がどのように影響するのか、扶養内で働くメリットとデメリットについて詳しく理解できます。

また、2023年10月からの変更点も含め、扶養内での労働に関する重要な情報を得ることができます。

扶養内で働いている、働きたい方は、是非ご覧ください。

目次

1.扶養内勤務とは?

2.扶養内と扶養外はどちらが得?扶養内で働くメリットとデメリット

3.扶養内で働く時の年収の壁6つ 130万円の壁には2023年10月から変更点も

4.まとめ

1.扶養内勤務とは?

●そもそも扶養とは?

扶養とは、配偶者や子どもなどを、家族や親族が稼いだお金で支えることです。

扶養内勤務に入る家族は、所得税や年金、健康保険料などが軽減、または免除されます。

扶養には社会保険上の扶養と、税制上の扶養があります。

社会保険上の扶養

この扶養内では、健康保険料や年金保険料を支払わう必要がありません。

年収は130万円が基準となります。

税制上の扶養

この扶養内では、所得税を支払う必要がありません。また、扶養者が支払う所得税を抑えることが可能です。

年収は103万円、150万円が基準となります。

●扶養内勤務とは?

扶養に入った状態の被扶養者として働くことを、扶養内勤務と呼びます。

一定の年収まで抑えてパートやアルバイトで勤務することで、税金や社会保険料の負担を抑え、効率よくお金を得ることができます。

●年収の壁とは?

年収の壁とは、税金や社会保険料の免除、減額がされる上限額のことです。

この金額を超えると、自分で税金や保険料を支払う必要があります。

上で示した130万円、103万円といった金額がこれにあたります。

2.扶養内と扶養外はどちらが得?扶養内で働くメリットとデメリット

扶養内で働くことで、自分の社会保険料や所得税を節約できます。しかし、扶養内で働くには、年収や勤務時間などの条件があります。

それでは、扶養内と扶養外はどちらが得なのでしょうか?扶養内で働くメリットとデメリットを見ていきましょう。

●扶養内で働くメリット

扶養内で働くメリットは、社会保険料を節約できることです。

社会保険料は、健康保険や厚生年金などの負担金額で、自分の給与の一定割合が引かれます。

しかし、扶養者の社会保険に加入すれば、自分の社会保険料はゼロになります。

これにより、手取り額が増えるというメリットがあります。

また、扶養内で働く場合は、扶養する人の税負担も減額されます。

例えば、例えば、夫が妻を扶養している場合、夫は配偶者控除や配偶者特別控除を利用することで、

所得税や住民税の負担を軽減できます。

●扶養内で働くデメリット

一方、扶養内で働くデメリットは、社会保険の一部適用外となることが挙げられます。

病気やケガ、出産で仕事を休んだ場合、扶養内勤務をしている方には手当金が支給されません。

また、年金についても、国民年金を受け取ることはできますが、厚生年金を受給することはできなくなります。

厚生労働省の「令和2年度厚生年金保険・国民年金事業の概況」によると、厚生年金の受給額の平均が月額約14万円であるのに対し、国民年金は5万円ほどと、9万円以上の差があります。

また、年収や勤務時間などの制限があるため、キャリア形成は難しくなります。

キャリアアップを目指したい方や、資格取得のための実務経験を得たい方の場合、これらの制限はデメリットとなります。

3.扶養内で働く時の年収の壁6つ 130万円の壁には2023年10月から変更点も

扶養内で働く場合、年収によっては税金や社会保険料が増えたり、扶養から外れたりする可能性があります。

これを「年収の壁」と呼びます。

年収の壁は、以下の6つのポイントに注意してください。

● 年収100万円の壁 住民税がかかる

原則として、所得の10%は住民税として、都道府県と市区町村に納める必要があります。

しかし、年収を100万円以下に抑えて働けば、住民税がかかりません。

● 103万円の壁 所得税がかかる

年収が103万円を超えると、扶養する人とされる人の両方に影響があります。

扶養する人は、最高で38万円の税控除を受けられる、配偶者控除が使えなくなります。

しかし、配偶者特別控除を使うことができるため、大きく税負担が増えるわけではありません。

配偶者控除と配偶者特別控除のどちらでも、最高で38万円の控除を受けることができます。

また、103万円以内の方の場合、扶養される人には、所得税が一切かかりません。

年収が103万円を超えた場合、超えた金額分に5~45%の所得税と、所得税の2.1%分となる復興所得税がかかります。

例えば、105万円の収入であれば、103万円を超えた金額分は2万円となります。

この2万円に所得税の税率5%をかけた1,000円の所得税と、その2.1%である復興特別所得税21円 の、合計1,021円がかかります。

● 106万円の壁 社会保険料がかかる

年収が106万円を超えると、社会保険の扶養から外れる可能性があります。

以下の条件を満たす場合、パート先で社会保険に加入しなくてはいけません。

① 勤め先の事業所の従業員数が101人以上

② 勤務期間が2ヶ月以上

③ 月の賃金が8万8000円以上

④ 週の労働時間が20時間以上

⑤ 学生ではない

新たに健康保険や厚生年金の保険料を支払うことになるので、106万円の壁を超える場合、手取り収入は減るおそれがあります。

一方、傷病手当金の支給を受けられる、年金の支給額が上がるなど、社会保険に加入するメリットもあります。

● 130万円の壁 ※2023年10月から変更あり

年収が130万円を超えると、確実に社会保険料がかかります。

勤務先の社会保険に加入するか、国民健康保険や国民年金に自ら加入する必要があります。

健康保険料は自治体によって計算方法が異なり、収入によっても金額が変動します。

国民年金保険料は一律で月々16,590円(令和4年度)です。

さらに、40歳以降では健康保険料に介護保険料が加算されます。

※2023年10月からは、年収130万円を超えても、連続2年までなら扶養にとどまれるようになりました。

これまでも一時的な増収であれば、過去の給与などから扶養にとどまることが可能でしたが、具体的な要件が明示されていない状況でした。

条件が明示されたことで調整が行いやすくなったため、働く側にとって有利な変更となりました。

● 150万円の壁 配偶者特別控除額が減り始める

所得が150万円を超えると、配偶者控除額が減り始めます。

扶養されている人の年収が103万円を超えると、配偶者の控除が変更され、配偶者控除から配偶者特別控除に切り替わります。

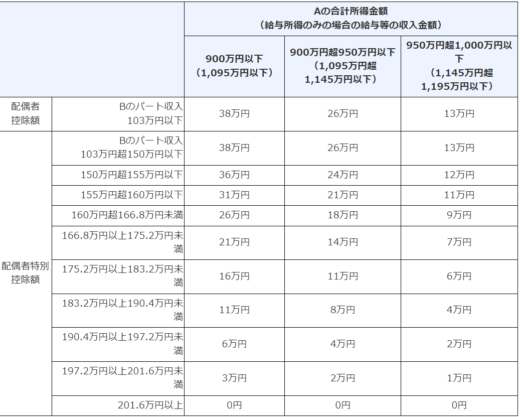

どちらの控除も、扶養者と扶養される者の所得額の組み合わせに依存して決定されます。(下記の表を参照)

例えば、世帯の合計所得が900万円以下で、夫が妻を扶養している場合、配偶者控除は38万円となります。

しかし、150万円を超えて以降は、段階的に控除額が減っていきます。

※年齢など諸条件により計算が異なる場合があります

国税庁ホームページより引用

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_2.htm

● 201万円の壁

配偶者特別控除が0円となるボーダーラインです。

この年収を超えると、税金上の扶養関係もなくなります。

4.まとめ

扶養内で働くことは、税金や社会保険料の面でメリットがありますが、一定の年収の壁や制約も存在します。

年収の壁には、100万円、103万円、106万円、130万円、150万円、201万円といくつかのポイントがあり、それぞれ達成すると異なる影響があります。

たとえば、130万円を超えると社会保険料がかかり、150万円を超えると配偶者控除が減少しはじめます。

扶養内で働くメリットとして、社会保険料や所得税の節約が挙げられます。一方、デメリットとしては、社会保険の一部適用外やキャリア形成への制約があります。

自身や家庭の状況に合わせて、扶養内勤務の適切な年収や条件を考慮し、計画的な収入の管理を行うことが大切です。

税制や社会保険制度の変更にも注意を払いながら、効果的な扶養内勤務を実現しましょう。

札幌で介護のお仕事を探している方、介護のお仕事にご興味がある方は、ぜひお気軽にご相談ください!

ご相談はこちらから!!

①こちらのURLをクリック。https://lin.ee/WUSxEOB

②QRコードをスマホのカメラで読み取る(パソコンの場合) または、【開く】をタップ(スマホの場合)

③携帯電話に表示される画面の左端【追加】をクリック。

④【トーク】をタップし、「相談希望」などのメッセージをお送りください!